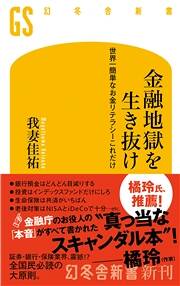

業界が隠したがる「本当に安全なお金の守り方」とは? 金融庁を経て現在は保険・金融コンサルタントとして活躍する我妻佳祐さんが、投資初心者~中級者向けにさまざまな罠から身を守る術を伝授する幻冬舎新書『金融地獄を生き抜け 世界一簡単なお金リテラシーこれだけ』。本書より一部を抜粋してお届けします。

「FIRE」という損な生き方

一部の若い人たちのあいだでは、なるべく早く仕事を辞めて、残りの長い人生を金融資産だけで食べていくライフスタイルが注目されるようになりました。「Financial Independence(経済的自立)、Retire Early(早期退職)」の頭文字を取って、「FIRE(ファイヤー)」と呼ばれています。

会社や仕事にしばられることなく、自分のやりたいことに時間を使って生きていきたい──人生で使える時間にはかぎりがありますから、そんなことができるなら自分もそうしたいと思う人はいると思います。たいしてやりたくもない仕事をしながら会社であくせく働くより、そのほうがカッコイイと感じる人もいるでしょう。でも、本当にそんな生き方が誰にでも可能なのでしょうか?

このムーブメントが生まれたアメリカでは、1年間にかかる生活費の25倍にあたる金額を貯蓄することがFIREを実現するための目安とされています。日本の場合、年間の生活費は400万円ぐらいでしょうか。だとすれば、FIREするためにはおよそ1億円を貯めなければいけません。

それを会社の給料だけで貯めるのは、まず無理です。会社員が入社から定年までに稼ぐ生涯収入は、大卒の人でだいたい3億~4億円程度。給料を1円も使わずに貯金したとしても、20年ぐらいかかるでしょう。しかし、ずっと親に養ってもらうご身分でもないかぎり、そんなことはできません。

ものすごくがんばって生活費を切り詰めれば、給料の半分を貯金に回せるかもしれませんが、その場合でも1億円になるまでに30~40年。下手をすれば定年を迎える年齢になっているので、まったく「早期リタイア」ではなくなっています。

ですから、1億円を貯めてからFIREを実現するのは、現実的ではありません。実際には、30代ぐらいで数千万円を貯めたところで仕事を辞め、FIREを始めるケースが多いだろうと思います。

しかし、それぐらいの銀行預金だけでは、残りの長い人生をまかなうには、もちろん足りません。銀行預金は利率が低いので、仮に4000万円の蓄えがあったとしても、10年ぐらいでなくなってしまいます。

したがって、FIREの生活は投資なしには成り立ちません。貯めたお金を利回りの高い投資商品につぎ込んで、給料の代わりに資産所得で生活費を捻出することになります。

でも、これは簡単ではありません。4000万円をすべて投資に回すとしたら、年400万円の生活費を稼ぐのに必要な利回りは10%。この高利回りで資金を運用し続けるのは、ギャンブルだけで生活費を稼ぐようなものです。投資のプロでも、損失を出さずに年利10%で何十年も運用するのは至難の業だと思います。

たとえそれだけの手腕があったとしても、その生活はかなり忙しいものになるでしょう。常に利回りのよい金融商品を見つけるために情報を集めなければなりませんし、その一方で、投資した商品の値動きをこまめにチェックする必要もあります。たとえば買った株式が値下がりしそうだとわかったら、すぐに売って別の株式を買う。そんな気の休まらない日々が続くのです。それでうまく稼げたとしても、会社で忙しく働くのと何が違うのでしょう?

それに、「絶対に投資だけで稼がねばならない」となると、「おいしい儲け話」に飛びつきやすくもなるでしょう。先ほどの安愚楽牧場の和牛オーナー制度などは、13%を超える高利回りを約束していました。ほかに収入の道がない人にとっては、じつに魅力的です。

でも、そんな危うい投資商品にうっかり手を出して「被害者」になってしまったら、FIREするために一生懸命に貯めたお金が一発で消えてしまうかもしれません。そういう危険との隣り合わせが、FIREという生き方です。実際、株価が上昇しているときにFIREした人が、株価が下がってきたら「FIRE卒業」といってまた働かざるを得なくなる事態も起きています。なにを当たり前のことをいっているのかと思うかもしれませんが、「労働もする。もちろん投資もする」がベストなのです。

労働には金融資産1億円以上の価値がある

そもそも、数千万円の資産から生まれる資産所得は、どんなにがんばっても毎年数百万円。その利益は生活費になるわけですから、複利効果(第3章参照)も働きません。生活レベルは、ふつうの会社員と大差ありません。早期リタイアと聞くと、別荘やクルーザーなどを持つお金持ちが悠々自適にゴージャスな日々を過ごすようなイメージがありますが、FIREはそういうものではないのです。

贅沢な暮らしはできなくても、仕事上のしがらみから逃れて自由に生きたいと思うなら、FIREもひとつの選択肢ではあるでしょう。とはいえ、FIREも「お金のやりとり」というしがらみからは自由になれません。どういう形であれ、生活費を稼ごうと思ったら何らかのストレスは生じます。

また、どうしても働きたくないなら仕方ありませんが、前にもお話ししたとおり、体や頭脳という資本を投じて賃金を得る「労働」も、広い意味の投資であることを忘れてはいけません。しかも、これはどんな金融商品よりも高い利回りで運用できます。約40年で3億~4億円もの「資産所得」を低リスクで確実に生み出せる金融商品は、労働以外にはまず存在しません。さきほどもいいましたが、これは金融資産にしたら1億円以上の価値があるといえます。

ですから、「何に投資すべきか」を考えるなら、第1候補は「労働」です。5年や10年で1億円も貯められるならFIREを目指すのも悪くないでしょうが、それができないなら、まじめに働くのがいちばん。仕事こそが、誰にとってもメインの「投資先」です。それ以外は、補助的なものにすぎません。働くことで得る収入で足りない分や、インフレによる貯蓄の目減りなどを、金融で補うのが投資の目的です。

それを基本として頭に叩き込んでおけば、ハイリスクのギャンブル的な投資に手を出すことも、「おいしい儲け話」に騙されることもないでしょう。それを踏まえて、次章からは具体的な金融商品・サービスについてお話ししていくことにします。

* * *

この続きは幻冬舎新書『金融地獄を生き抜け 世界一簡単なお金リテラシーこれだけ』でお楽しみください。

金融地獄を生き抜け 世界一簡単なお金リテラシーこれだけ

業界が隠したがる「本当に安全なお金の守り方」とは? 金融庁を経て現在は保険・金融コンサルタントとして活躍する我妻佳祐さんが、投資初心者~中級者向けにさまざまな罠から身を守る術を伝授する幻冬舎新書『金融地獄を生き抜け 世界一簡単なお金リテラシーこれだけ』。本書より一部を抜粋してお届けします。